В условиях пандемии коронавируса и нестабильности рынков руководство государств и менеджмент компаний все больше заинтересованы в получении объективных оценок, чтобы заглянуть за горизонт событий. Сейчас как никогда ранее повышается нагрузка на аналитические службы крупных нефтяных компаний, холдингов, которые пытаются смоделировать ситуации и выработать верные управленческие решения в это неспокойное время.

Нефтяной рынок напрямую зависит от развития мировой экономики — чем выше производство товаров и услуг (ВВП), тем выше спрос на энергоресурсы, включая нефть, и наоборот.

В открытом доступе сейчас есть достаточное количество прогнозов аналитических центров о перспективах роста мировой экономики и рынка нефти (как ее производной) в условиях пандемии и общего блокирования экономических и производственных процессов.

Как правило, прогнозы схожи в пессимистических настроениях и сравнительных оценках с Великой депрессией (США, 1930-е годы).

В среднем, по их оценкам, пандемия коронавируса лишит мировую экономику 5,5 трлн долларов с 2020 по 2022 год (прогноз инвестиционного банка JPMorgan Chase & Co.). Эта сумма эквивалентна годовому ВВП Японии. Темпы роста мировой экономики снизятся с 3,5 до 0,5% (UBS Group).

По расчетам Всемирной торговой организации, падение объема мировой торговли может составить более 30% на фоне нарушения пандемией коронавируса нормальной экономической активности и жизни во всем мире. Спад в 2020—2022 годах может превысить масштабы сокращения мировой торговли в период глобального финансового кризиса (2008—2009 годы).

Потери мировой экономики произойдут вследствие невыхода сотрудников предприятий на работу, падения производительности компаний, уменьшения туристической активности и количества деловых поездок, нарушения производственных циклов, логистических цепочек, сокращения торговли и инвестиций.

На волне спада потребления в мире товаров и услуг ожидается, что совокупный спрос на нефть и нефтепродукты (включая моторное топливо) снизится на 25 — 30%.

Напомним, что ранее (еще до начала пандемии коронавируса и развала сделки ОПЕК+ 6 марта 2020 года) на протяжении 2019 года наблюдался плавный спад главного драйвера мирового ВВП — экономики Китая — вследствие стагнации спроса на товары и услуги как на внутреннем китайском рынке, так и в его странах-партнерах.

Пандемия коронавируса и мартовские обвалы цен на нефть поставили под вопрос реализацию многих инвестпроектов по освоению новых месторождений и развитию в США добычи сланцевой нефти.

В начале апреля вторая по величине американская сланцевая компания Whiting Petroleum Corp. объявила себя банкротом из-за значительной закредитованности вследствие высокой себестоимости добычи сланцевой нефти (окупаемость такого производства возможна только при мировых ценах выше 41—42 долларов за баррель нефти марки Brent).

Данное событие привело к изменению позиции США по отношению к Российской Федерации (ранее Вашингтон заявлял о необходимости введения санкций в отношении Москвы за развал сделки с ОПЕК+) и к ускорению Вашингтоном переговорных процессов между ключевыми нефтепроизводителями для стабилизации цен на нефть в рамках «нового соглашения ОПЕК+». Изменению отношений способствовали в том числе публикация статистики о резком увеличении количества заболевших и жертв от коронавируса в США и ожидаемое падение экономики, что в условиях предвыборной кампании не играет на руку Дональду Трампу.

Справочно. 6 марта 2020 года участники соглашения ОПЕК+ не достигли договоренности о продлении сделки о сокращении добычи нефти — сделка завершилась 1 апреля. Последовавшая ценовая война привела к значительному снижению цен, которое усугубило общее сокращение потребления на фоне кризиса, связанного с распространением коронавируса. Стоимость нефти марки Brent опустилась ниже 25 долларов за баррель — за месяц до этого он стоил 50 долларов.

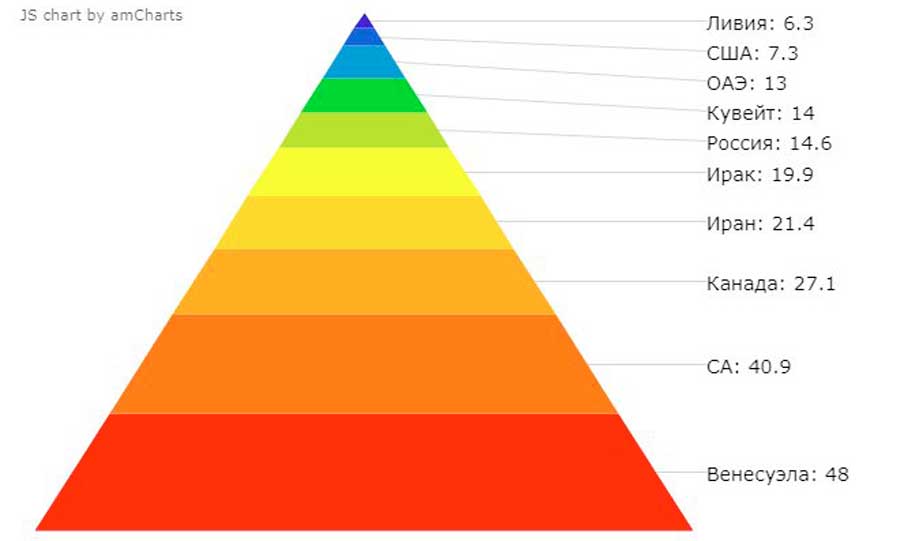

Москва в условиях резкого спада цен и сокращения бюджетных поступлений была вынуждена выразить готовность к новым переговорам с Саудовской Аравией и США о сокращении добычи нефти и, как следствие, повышении на нее мировых цен. Важно понимать, что к 2020 году по объемам добычи нефти США, Российская Федерация и Саудовская Аравия сравнялись и стали ключевыми «законодателями» мирового рынка нефти, несмотря на то, что США по разведанным запасам нефти не выступают глобальным лидером. Это стало возможным за счет интенсивного наращивания добычи в США с 2015 года.

В первых числах апреля 2020 года состоялись следующие знаковые события, которые изменили нефтяные тренды со снижения на резкое увеличение (2 апреля 2020 года на закрытии сессии цена на нефть выросла более чем на 32%):

- состоялся телефонный разговор Дональда Трампа с Владимиром Путиным о состоянии рынка нефти, затем была отправлена гуманитарная помощь из России в США;

- после этого Саудовская Аравия заявила о готовности участвовать в новой сделке;

- ОПЕК+ объявила о возможном проведении экстренной встречи.

В рамках переговоров между участниками сделки ОПЕК+ была достигнута предварительная договоренность о сокращении добычи нефти в России и Саудовской Аравии на 2,5 млн баррелей в каждой, Ираке — на 1,06 млн баррелей, ОАЭ — на 0,72 млн баррелей.

В целом представители ОПЕК+ предварительно договорились о том, что в мае и июне 2020 года добыча сократится на 10 млн баррелей в сутки, с 1 июля — на 8 млн баррелей в сутки, а с 1 января следующего года и до апреля 2022 года — на 6 млн баррелей в сутки.

Справочно. 31 марта 2020 года Urals подешевела до 13 долларов за баррель. При такой стоимости обнуляются экспортные пошлины на нефть и резко снижается налог на добычу полезных ископаемых, которые приносят российскому бюджету больше трети доходов. 2 апреля цена российской нефти опустилась до 10,54 доллара за баррель — это минимум с марта 1999 года. При таких ценах бюджет практически не получает доходов от нефтяных налогов, а компаниям невыгодно продавать нефть в Европе.

Котировки достигли отрицательных значений (это значит, что затраты на транспортировку, оплату экспортной пошлины и другие расходы превысили среднюю стоимость Urals), несмотря на снижение экспортной пошлины с 1 апреля на 14,90 доллара за тонну относительно мартовского уровня — до 52 долларов за тонну.

3 апреля стоимость российской нефти марки Urals в Северо-Западной Европе выросла на 3,89 доллара за баррель и составила 14,34 доллара за баррель. Формульные цены стали положительными.

При этом в ОПЕК+ рассчитывают, что на снижение пойдут и другие страны: США, Канада, Бразилия и Норвегия. Соединенные Штаты не участвуют в соглашении о сдерживании добычи — заключение таких сделок запрещено местным антимонопольным законодательством, но в этой стране ожидается снижение добычи на 4 млн баррелей в сутки в ближайшие три месяца из-за заполнения хранилищ.

Несмотря на предварительные согласования, 9 апреля в ходе видеопереговоров Мексика отказалась сократить свою добычу на 400 тыс. баррелей в сутки, настаивая на готовности обеспечить снижение только на 100 тыс. баррелей.

С учетом неизменной позиции Мексики между странами — участниками переговоров по новой сделке ОПЕК+ 12 апреля все же было достигнуто итоговое соглашение о снижении добычи нефти на 9,7 млн баррелей в сутки. Ограничения будут действовать с 1 мая по 1 июля 2020 года. Во втором полугодии 2020-го страны ОПЕК+ сократят добычу на 7,7 млн баррелей, а с 1 января 2021 по май 2022 года — только на 5,8 млн баррелей в сутки.

Из 9,7 млн баррелей нефти российские нефтяные компании снизят добычу на 2,5 млн. При отсутствии новой сделки Россия сократила бы добычу до 50%, что неизбежно привело бы к массовому закрытию скважин.

Справочно. В новую сделку ОПЕК+ входят 23 страны. Особенностью текущей сделки является «подключение» к ней нефтедобывающих стран — участниц «Большой двадцатки» (G20) (США, Канада, Бразилия, Норвегия, Аргентина), которые также намерены сократить добычу на 5 млн баррелей в сутки. Суммарное снижение добычи (ОПЕК+ и G20) в мире может составить около 19 млн баррелей в cутки.

Данная сделка получила название «ОПЕК+», как и предыдущая, которая действовала с начала 2017-го до 31 марта 2020 года. До 1 апреля 2020-го квота на добычу стран — участниц соглашения должна была быть на 1,7 млн баррелей в сутки ниже уровня октября 2018 года.

6 марта 2020 года Саудовская Аравия в рамках переговоров по продлению действующих ограничений предлагала увеличить сокращение добычи на 1,5 млн баррелей в сутки до конца 2020 года (члены ОПЕК — 1 млн, страны, не входящие в картель, — 500 тыс.). Однако сделка не состоялась, что привело к «ценовой войне» и в результате к еще большему сокращению добычи нефти.

Такие объемы сокращения добычи нефти являются историческими (впервые за историю ОПЕК), что вызвано резким спадом спроса на энергоресурсы в условиях пандемии коронавируса. В 2017 году предложение нефти на рынке превышало спрос только на 3 млн баррелей в сутки, сейчас — более чем на 20 млн баррелей. В начале апреля 2020-го спрос снижался на 16,8 млн баррелей в сутки, а ожидаемое падение может достигнуть 30—40 млн баррелей в сутки.

Тем не менее сейчас важно то, что прежние геополитические соперники перешли от конфронтации к диалогу на нефтяном рынке и объединились перед угрозой пандемии коронавируса. Это вселяет надежду на оптимистичное развитие событий в мировой экономике.